Introdução: O Código CEST foi instituído com o objetivo de uniformizar a tributação dos produtos relativos à incidência do recolhimento do ICMS Substituição Tributária. Sendo que o preenchimento desse código será obrigatório para a geração de Notas Fiscais Eletrônicas a partir do período de 01 de Janeiro de 2016, ou seja, as empresas que movimentam os produtos mencionados nessa nova regulamentação apenas conseguirão gerar as notas (XML) de maneira correta se as mesmas possuírem essa informação preenchida. Assim, veremos abaixo dúvidas que podem surgir em relação ao código CEST:

1 – O que é CEST?

R.: Código Especificador de Substituição Tributária.

2 – Como surgiu o CEST? Qual a sua base legal?

R.: Surgiu a partir do Convênio de ICMS N° 92 de 20 de Agosto de 2015, publicado no Diário Oficial de 24/08/2015.

3 – Qual a função do CEST?

R.: Visa uniformizar e identificar a mercadoria sujeita aos regimes de substituição tributária e de antecipação do recolhimento do imposto relativo às operações subsequentes, detalhando exatamente qual produto está sendo movimentado.

4 – Quem está obrigado a utilizar o CEST?

R.: Todas as empresas que realizam a emissão de Nf-e/NFC-e com produtos que estejam sujeitos à substituição tributária ou antecipação.

5 – Se a mercadoria não possuir incidência de ICMS Substituição Tributária, ou se a operação for isenta ou não tributada, é necessário informar o código CEST?

R.: Se for realizada alguma operação com a mercadoria ou bens listados nos anexos II a XXVIII do Convênio do ICMS 92/2015, mesmo que não haja a incidência de ICMS Substituição Tributária ou ICMS normal deve-se informar o código CEST.

6 – O código CEST, altera a fórmula de cálculo do ICMS Substituição Tributária?

R.: Não, a fórmula de cálculo do ICMS Substituição Tributária permanece a mesma.

7 – É possível gerar a Nota Fiscal Eletrônica sem o CEST?

R.: Será possível apenas para notas fiscais eletrônicas com data de emissor anterior à 01/01/2016); assim a partir do ano de 2016 esse código é obrigatório.

8 – Há alguma relação entre o Número CEST e o NCM (Nomenclatura Comum do Mercosul)?

R.: Sim, nas tabelas dos anexos do Convênio 92/2015, cada número de CEST é relacionado a um ou mais códigos de NCM. Assim, esses dois códigos devem ser preenchidos respeitando essa relação, pois do contrário, quando for gerada a nota fiscal eletrônica serão ocasionados erros nos campos específicos (tag’s) do NCM e CEST.

9 – Caso eu receba uma nota de entrada com um produto que contenha o código CEST preenchido, posso concluir que o mesmo já teve o ICMS Substituição Tributária calculado, e assim não necessita realizar o cálculo do ICMS?

R.: Não, necessariamente. Segundo essa nova regulamentação, há casos em que um contribuinte realizará a saída/venda de produtos que possuam um código CEST, mas ele não será tributado pelo mesmo com a modalidade do ICMS Substituição Tributária, podendo ser um produto com tributação comum de ICMS, por exemplo. Assim, a forma de verificar como o produto foi tributado continua sendo pelo CST (Código de Situação Tributária) do ICMS.

10 – Como é composto o CEST?

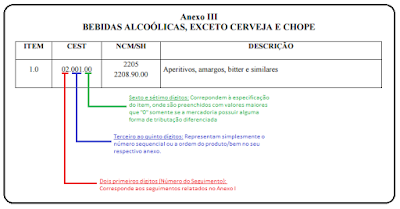

R.: O código CEST é composto por sete dígitos e divido em três partes. Segue abaixo um exemplo:

O primeiro item listado no seu respectivo anexo (001) e o mesmo não possui nenhuma tributação diferenciada para o cálculo do ICMS Substituição Tributária ou antecipação do imposto (00).

Os dois primeiros dígitos ainda podem ser compostos de acordo com os códigos listados no Anexo I.

Obs: Todo o detalhamento dos anexos encontra-se em https://www.confaz.fazenda.gov.br/anexo-i.pdf

11 – O contribuinte que está recebendo a mercadoria do seu fornecedor precisa se preocupar com o preenchimento do CEST?

R.: Uma vez que o contribuinte que está realizando a emissão do XML já informa o código CEST no produto inserido na Nota Fiscal Eletrônica, o cliente, o qual está recebendo essa mercadoria, apenas executará o processo de escriturar a nota como uma movimentação de entrada.

12 – Empresas do Simples Nacional precisam se adequar ao CEST?

R.: É aplicável a todo tipo de empresa, inclusive as do Simples Nacional.

13 – O MaxManager está parametrizado com as configurações do CEST?

R.: No momento a Synchron está parametrizando o MaxManager para que seja possível atender a essa nova legislação. Tão logo esteja finalizado esse processo as versões serão atualizadas para esse novo enquadramento e essa informação será disponibilizada em nossos Blogs.

14 – Contador – Em caso de dúvida, como devo proceder?

R.: Caso tenha mais algum questionamento consulte a sua consultoria tributária.

15 – Empresário – Em caso de dúvida, como devo proceder?

R.: Caso tenha mais algum questionamento consulte o seu contador.